Dépense : Une dépense correspond à un paiement que vous avez effectué dans le cadre de votre activité

Note de frais : Il s'agit d'un ensemble de dépenses

Type de dépense : Chez Mytek, il s'agit de savoir si c'est une dépense non refacturable ou refacturable au client (Tout dépend de ce qui est convenu dans votre négociation pour vos déplacements)

Nature de la dépense : Permet d'identifier dans quel contexte la dépense a été effectuée : Déjeuner, Transport, Péages, Abonnement internet, Matériel ...

C'est le freelance / salarié porté via sa facturation.

Si vous déclarez des frais, ces derniers ne sont pas soumis à cotisations. Les règles concernant les frais sont dictées par l'urssaf. Mytek vous laisse la possibilité de déclarer des frais en lien avec votre activité. Cela vous permet de ne pas payer de cotisations sur ces montants. Ainsi, les frais viennent en déduction directe de VOTRE facturation.

Dans le cas où les frais sont induits par un déplacement demandé par votre client, vous pouvez indiquer, lors de votre déclaration, qu'ils seront à facturer directement à votre client.

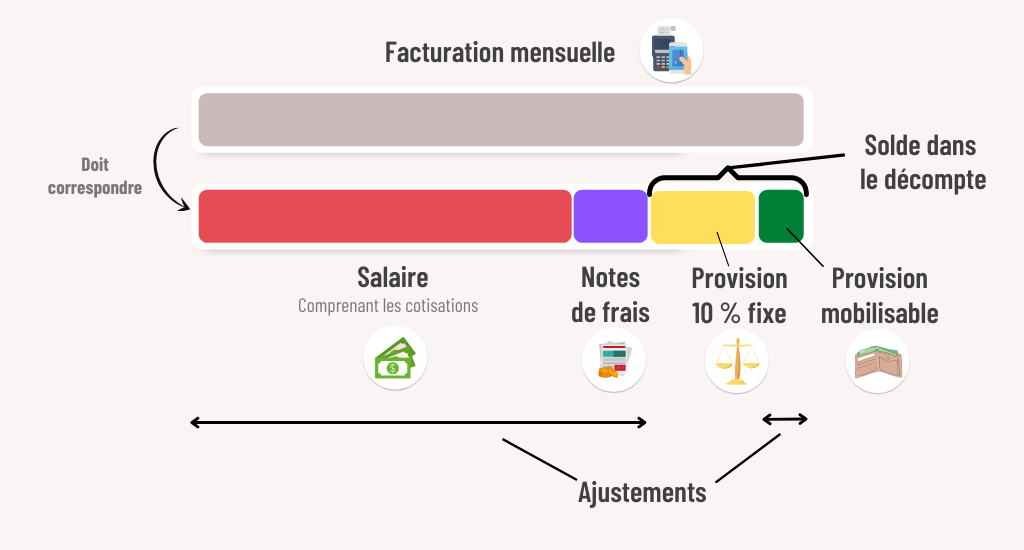

Retrouver ci-dessous un schéma concernant la répartition de votre facturation :

L'équipe Mytek a fait le choix de l'application Cleemy pour la gestion de vos dépenses et notes de frais. Elle est totalement intégrée à notre extranet, vous avez donc qu'un seul compte pour utiliser le service.

Grâce à l'application mobile, vous avez la possibilité de prendre en photo vos justificatifs et l'application se charge de compléter automatiquement votre dépense.

A chaque fin de mois (avant le 25), il ne vous restera plus qu'à créer une note de frais en validant les dépenses à transmettre.

Lorsque vous créez une dépense, vous avez la possibilité de choisir entre deux types :

Un ensemble de dépenses refacturables déclenchera l'envoi d'une facture du même montant à votre client. Ce type de dépense doit avoir été convenu et validé en amont par votre client. Dans tous les cas, il est nécessaire d'avoir un justificatif pour chaque dépense.

Pour les achats, c'est la facture qui est le document comptable qui permet de justifier la dépense, un document de commande / copie de mail ne suffit pas en cas de contrôle.

Les règles URSSAF, notamment les plafonds pour les déjeuners ou les invitations de clients, sont IDENTIQUES que ce soit une dépense refacturable ou une dépense non refacturable.

ATTENTION : L'urssaf impose de na pas dépasser 30% du salaire brut en Note de frais tous les mois. Si c'est le cas, le delta est automatiquement renvoyé pour un remboursement sur le mois suivant.

En fonction de votre situation dans votre (ou vos) missions(s), l'URSSAF propose la possibilité de déclarer des frais. Vous trouverez ci-dessous le récapitulatif ce qui est possible de déclarer en portage et chez Mytek :

| Nature de frais | Remarques |

| Déjeuner |

L'urssaf plafonne le montant du déjeuner à 21,10 € en 2025 Maximum 7 par mois (voir ci-dessous) |

| Déjeuner - Invitations |

Vous avez la possibilité d'invité un client - L'outil vous demandera : ses Nom / Prénom / Entreprise Maximum 5 invitations par mois |

| Dîner |

L'urssaf plafonne le montant du repas à 21,10 € en 2025 Maximum 7 par mois (voir ci-dessous) |

| Dîner - Invitations |

Vous avez la possibilité d'invité un client - L'outil vous demandera : ses Nom / Prénom / Entreprise Maximum 5 invitations par mois |

| Frais kilométriques |

Si vous vous déplacez de manière ponctuelle chez votre client. L'outil vous demandera l'adresse de départ / d'arrivée / Le nom du client et le motif. Il est nécessaire de nous envoyer par mail votre carte grise et carte d'assurance pour pouvoir déclarer des frais Kilométriques. Une fois reçus, nous paramétrons le logiciel de note de frais avec le nombre de chevaux fiscaux de votre véhicule. Un peu de lecture sur la gestion des frais kilométriques par Cleemy : https://www.lucca.fr/magazine/finances/notes-de-frais/comprendre-les-indemnites-kilometriques

Voici le barème publié par l'URSSAF concernant le remboursement des notes de frais : https://www.urssaf.fr/portail/home/taux-et-baremes/indemnites-kilometriques/voiture.html Nous ne pouvons pas déroger à ce calcul, Cleemy se base sur ce barème. Le calcul change au-delà 5000 kms / an puis au au-delà 20000 Kms. Le compteur est remis à 0 au 1er janvier de chaque année. Les frais kilométriques tels que calculés par l'urssaf comprennent déjà la réparation et l'entretien du véhicule déclaré : Lien Site du ministère de l'économie

Maximum 7 par mois (voir ci-dessous) |

| Transports en commun | |

| Train | |

| Avion | |

| Hôtel | |

| Parking | |

| Péages | |

| Location de véhicule (HORS LOA / LLD) |

Location à la journée uniquement les leasings - LOA et LLD - ne peuvent pas être pris en charge dans le cadre du portage |

| Documentation | En lien avec votre activité / Livres sur un sujet de votre expertise … |

En tant que salarié porté (freelance), vous êtes considéré comme autonome et travaillant théoriquement depuis chez vous. Cela vous amène très certainement à vous déplacer de temps à autre chez vos clients, vous pouvez donc déclarer des frais de déplacement et donc des déjeuners. (Jusqu'à 1/3 de déplacement par mois sur la base des jours travaillés SINON vous ne pourrez plus rien déclarer après 3 mois de mission puisque l'Urssaf considérera que cela devient votre lieu de travail habituel).

Sur cette base, l'outil Cleemy met un plafond de 7 déclarations par mois pour les frais Kilométriques, pour les déjeuners et les forfaits grands déplacements.

ATTENTION : Après 3 mois à plein temps sur le même lieu de mission, l'Urssaf considère que cela devient votre lieu de travail habituel et vous n'êtes donc plus éligible aux frais de déjeuner, frais kilométriques et forfaits grands déplacements.

Source : https://boss.gouv.fr/portail/accueil/avantages-en-nature-et-frais-pro/frais-professionnels.html#titre-chapitre-2---frais-de-nourriture-section-1---principe-general

SOIT vous êtes à plein temps sur le site Client et vous pouvez déclarer tous les jours pendant 3 mois. SOIT vous effectuez des déplacements ponctuels sur site (jusqu'à 1/3 de déplacement par mois sur la base des jours travaillés) et vous pouvez continuer à déclarer après les 3 mois de mission.

L'URSSAF accepte que le salarié porté puisse inviter des collègues ou des partenaires commerciaux. Dans ce cas, ils demandent à ce que ce soit justifié (comme indiqué ci-dessous).  Source : https://www.legalstart.fr/fiches-pratiques/hotellerie-restauration/note-de-frais-restaurant

Source : https://www.legalstart.fr/fiches-pratiques/hotellerie-restauration/note-de-frais-restaurant

L'URSSAF insiste systématiquement sur le caractère mesuré des dépenses.

Que vous soyez partiellement ou totalement en télétravail, l'URSSAF permet de déclarer certains frais. Vous avez 2 possibilités : SOIT au FORFAIT :

| Nature de frais | Remarques |

| [TELETRAVAIL] Forfait | 2,60 € par jour de télétravail, dans la limite de 57,20 € par mois |

SOIT au REEL:

| Nature de frais | Remarques |

| [TELETRAVAIL] Abonnement téléphone (Prise en charge 50 %) |

L'urssaf prend une base de 50% du montant pour le remboursement en lien avec l'usage professionnel et personnel. Cela s'applique peu importe le schéma du salarié. Maximum 1 dépense par mois Dans l'outil Cleemy, pensez bien à mettre 50% de la facture dans le montant TTC |

| [TELETRAVAIL] Abonnement Internet (Prise en charge 50 %) |

L'urssaf prend une base de 50% du montant pour le remboursement en lien avec l'usage professionnel et personnel. Cela s'applique peu importe le schéma du salarié. Maximum 1 dépense par mois Dans l'outil Cleemy, pensez bien à mettre 50% de la facture dans le montant TTC |

| [TELETRAVAIL] Matériel (- 500 € / Prise en charge 50 %) |

L'urssaf indique sur son site le plafond de 50 % pour la prise en charge du matériel (dans le cas où il est au nom du salarié porté). Source : https://www.urssaf.fr/portail/home/taux-et-baremes/frais-professionnels/evaluation-des-frais-engages-par.html Dans l'outil Cleemy, pensez bien à mettre 50% de la facture dans le montant TTC |

| [TELETRAVAIL] PC (tous les 3 ans / Prise en charge 50 %) |

L'urssaf indique sur son site le plafond de 50 % pour la prise en charge du matériel (dans le cas où il est au nom du salarié porté). Source : https://www.urssaf.fr/portail/home/taux-et-baremes/frais-professionnels/evaluation-des-frais-engages-par.html Maximum 1 téléphone tous les 3 ans Total de la facture plafonné à 1500 € Dans l'outil Cleemy, pensez bien à mettre 50% de la facture dans le montant TTC |

| [TELETRAVAIL] Téléphone (tous les 3 ans / Prise en charge 50 %) |

L'urssaf indique sur son site le plafond de 50 % pour la prise en charge du matériel (dans le cas où il est au nom du salarié porté). Source : https://www.urssaf.fr/portail/home/taux-et-baremes/frais-professionnels/evaluation-des-frais-engages-par.html Maximum 1 téléphone tous les 3 ans - Total de la facture plafonné à 1500 € Dans l'outil Cleemy, pensez bien à mettre 50% de la facture dans le montant TTC |

| [TELETRAVAIL] Consommables | Ramettes de papier, cartouches d’encre... |

| [TELETRAVAIL] Loyer (Quote-part) |

Quote-part du LOYER en fonction de la surface utilisée - Limite de 12 m2 - Exemple : 10 % de la facture si logement de 100 m2 et utilisation de 10 m2 pour le bureau Le calcul est à indiquer au moment de la déclaration de la dépense. Maximum 1 dépense par mois Dans l'outil Cleemy, pensez bien à mettre le prorata de la facture dans le montant TTC

VOUS ETES PROPRIETAIRE et n'avez donc pas de loyer ? A défaut de loyer, l'urssaf indique sur son site la possibilité de prendre la valeur locative. Aucun calcul précis n'est fourni sur leur site. Les impôts se servent de la valeur locative pour le calcul de la taxe foncière. Vous retrouvez cette valeur au verso de votre taxe foncière en effectuant la SOMME des différentes bases indiquées pour les différentes collectivités :

Dans notre exemple, la valeur locative est de 2065 € X 5 = 10325 € / an soit 860 € par mois. Si le bureau a une surface de 12m2 et le logement en fait 90 m2. Au prorata, nous avons une déclaration de frais de 860 € / 90 X 12 m2 = 114,66 € de déclarés.

Vous n'avez pas encore de taxe foncière ? Nous pourrons toujours pondérer le résultat en récupérant la moyenne du prix du m2 en location sur plusieurs sites immobiliers. Mytek pourra faire le calcul sur la base de votre adresse et d'un justificatif de domicile. L'urssaf reste vigilante sur la valeur donnée et insiste toujours sur le caractère mesuré des frais. ATTENTION : Chaque année, vous devez déclarer cet avantage comme un revenu foncier dans votre déclaration personnelle d'imposition sur le revenu. |

| [TELETRAVAIL] Assurance habitation (Quote-part) |

Quote-part en fonction de la surface utilisée - Limite de 12 m2 Exemple : 10 % de la facture si logement de 100 m2 et utilisation de 10 m2 pour le bureau Le calcul est à indiquer au moment de la déclaration de la dépense. Maximum 1 dépense par mois Dans l'outil Cleemy, pensez bien à mettre le prorata de la facture dans le montant TTC |

| [TELETRAVAIL] Taxe foncière (Quote-part) |

Quote-part en fonction de la surface utilisée - Limite de 12 m2 Exemple : 10 % de la facture si logement de 100 m2 et utilisation de 10 m2 pour le bureau Le calcul est à indiquer au moment de la déclaration de la dépense. Maximum 1 dépense par mois Dans l'outil Cleemy, pensez bien à mettre le prorata de la facture dans le montant TTC |

| [TELETRAVAIL] Taxe ordures ménagères (Quote-part) |

Quote-part en fonction de la surface utilisée Limite de 12 m2 Exemple : 10 % de la facture si logement de 100 m2 et utilisation de 10 m2 pour le bureau Le calcul est à indiquer au moment de la déclaration de la dépense. Maximum 1 dépense par mois Dans l'outil Cleemy, pensez bien à mettre le prorata de la facture dans le montant TTC |

| [TELETRAVAIL] Chauffage / Electricité (Quote-part) |

Quote-part en fonction de la surface utilisée Limite de 12 m2 Exemple : 10 % de la facture si logement de 100 m2 et utilisation de 10 m2 pour le bureau Le calcul est à indiquer au moment de la déclaration de la dépense. Maximum 1 dépense par mois Dans l'outil Cleemy, pensez bien à mettre le prorata de la facture dans le montant TTC |

| [TELETRAVAIL] Acquisition de mobilier, fauteuils, lampes (Prise en charge 50 %) |

L'urssaf prend une base de 50% du montant pour le remboursement en lien avec l'usage professionnel et personnel. Cela s'applique peu importe le schéma du salarié. Dans l'outil Cleemy, pensez bien à mettre 50% de la facture dans le montant TTC |

L’indemnité de grand déplacement est destinée à couvrir les dépenses supplémentaires de nourriture et de logement du salarié en déplacement professionnel. Le grand déplacement est caractérisé par l’impossibilité pour un salarié de regagner chaque jour sa résidence du fait de ses conditions de travail. L’empêchement est présumé lorsque deux conditions sont simultanément réunies :

| Nature de frais | Remarques |

| [GRAND DEPLACEMENT] Nuitée | Exemples : 2 jours en déplacement = Possibilité de déclarer 1 nuitée / 5 jours en déplacement : 4 nuitées |

| [GRAND DEPLACEMENT] Repas | Exemples : 2 jours en déplacement = Possibilité de déclarer 3 repas / 5 jours en déplacement : 9 repas |

| Repas | Logement et petit déjeuner | ||

|---|---|---|---|

| Paris et départements des Hauts-de-Seine (92), Seine-Saint-Denis (93) et Val-de-Marne (94) | Autres départements | ||

| Pour les 3 premiers mois | 21,10 € | 75,60 € | 56,10 € |

| Au-delà du 3e mois et jusqu’au 24e mois | 17,90 € | 64,30 € | 47,70 € |

| Au-delà du 24e mois et jusqu’au 72e mois | 14,80 € | 52,90 € | 39,30 € |

Vous pouvez toujours faire le choix de déclarer vos frais au Réel.

ATTENTION : Après 3 mois à plein temps sur le même lieu de mission, l'Urssaf considère que cela devient votre lieu de travail habituel et vous n'êtes donc plus éligible au forfait grand déplacement. SOIT vous êtes à plein temps sur le site Client et vous pouvez déclarer tous les jours pendant 3 mois. SOIT vous effectuez des déplacements ponctuels sur site (jusqu'à 1/3 de déplacement par mois sur la base des jours travaillés) et vous pouvez continuer à déclarer après les 3 mois de mission.

--------------------------------------------------------------------------

En France, l'employeur conserve le risque lié à la déclaration des frais et en a la responsabilité.

En cas de contrôle par l'URSSAF des dépenses, l'interprétation des règles et la validité des frais de chaque salarié porté revient bien à l'appréciation du contrôleur.

Il est possible que vous trouviez des interprétations légèrement différentes chez d'autres employeurs au vu de la complexité du sujet. Les règles validées chez Mytek sont bien celles présentées dans cette FAQ.

Pour que la dépense soit validée, il est important que le document (facture ou reçu) fasse mention de la TVA et la détaille dans le document.

Tout autre justificatif ne pourra donner lieu à une validation de la dépense car il ne s'agit pas d'un justificatif au sens de l'URSSAF. Un mail ou un récapitulatif de commande ne constitue pas un justificatif.

| Nature de frais | Justificatifs |

| Déjeuner | Facture restaurant mentionnant la TVA |

| Déjeuner - Invitations | |

| Dîner | |

| Dîner - Invitations | |

| Frais kilométriques | La première fois : Carte grise + attestation d'assurance / Cleemy se base sur le barème publié par l'URSSAF en fonction des chevaux fiscaux et le nombre de kilomètres |

| Transports en commun | Facture avec la TVA |

| Train | Facture déposée 3 jours après sur l'espace client (Le mail de confirmation ou une copie d'écran de l'achat ne fonctionne pas) Il est nécessaire d'avoir le justificatif de voyage ou ebillet :

https://www.sncf-voyageurs.com/fr/voyagez-avec-nous/offres-entreprises/justificatifs-de-voyage-professionnel/

|

| Avion | Facture mentionnant la TVA |

| Hôtel | Facture mentionnant la TVA (pas de mail de confirmation ou devis) |

| Parking | Ticket avec la TVA |

| Péages | Ticket avec la TVA |

| Location de véhicule | Facture mentionnant la TVA |

| Documentation | Facture mentionnant la TVA |

| [TELETRAVAIL] Forfait | Aucun |

| [TELETRAVAIL] Abonnement téléphone (Prise en charge 50 %) | Facture mentionnant la TVA |

| [TELETRAVAIL] Abonnement Internet (Prise en charge 50 %) | |

| [TELETRAVAIL] Matériel (- 500 € / Prise en charge 50 %) | |

| [TELETRAVAIL] PC (tous les 3 ans / Prise en charge 50 %) | |

| [TELETRAVAIL] Téléphone (tous les 3 ans / Prise en charge 50 %) | |

| [TELETRAVAIL] Consommables | |

| [TELETRAVAIL] Loyer (Quote-part) | Quittance de loyer mensuel |

| [TELETRAVAIL] Assurance habitation (Quote-part) | Echéancier de l'assureur |

| [TELETRAVAIL] Taxe foncière (Quote-part) | Taxe foncière |

| [TELETRAVAIL] Taxe ordures ménagères (Quote-part) | Facture de la collectivité / Organisme |

| [TELETRAVAIL] Chauffage / Electricité (Quote-part) | Echéancier de l'année du fournisseur (mentionnant la TVA) |

| [TELETRAVAIL] Acquisition de mobilier, fauteuils, lampes (Prise en charge 50 %) | Facture mentionnant la TVA |

| [GRAND DEPLACEMENT] Nuitée | Aucun |

| [GRAND DEPLACEMENT] Repas | Aucun |

Comme la saisie des temps, les notes de frais sont à envoyer avant le 25 de chaque mois. Vous pouvez ainsi déclarer vos frais entre le 25 du mois précédent et le 24 du mois en cours.

Les jours travaillés peuvent changer avant la fin du mois, il n'est donc pas possible de déclarer par anticipation des frais.

| Montant facturé | |

|---|---|

| Frais de gestion | |

| Salaire brut | |

| Charges patronales | |

| Charges salariales | |

| Charges salariales |